על פי סקרים שערכה הלשכה המרכזית לסטטיסטיקה לפני כחודשיים, 35% מהעסקים במשק דיווחו על פגיעה בפעילות כתוצאה מהעלאת הריבית בשנים האחרונות על ידי בנק ישראל. אכן, עליית הריבית, המהווה כלי של בנק ישראל להילחם באינפלציה, מובילה להאטה במשק ולירידה בהיקף הפעילות הכלכלית. עם זאת, בחודש זה (ינואר 2024) הוריד לראשונה בנק ישראל את הריבית לאחר תקופה ממושכת. בשורות הבאות נבין כיצד הריבית, שעוד נשארה גבוהה בינתיים, משפיעה על העסק. וכמובן, נסביר גם מה אפשר וכדאי לעשות.

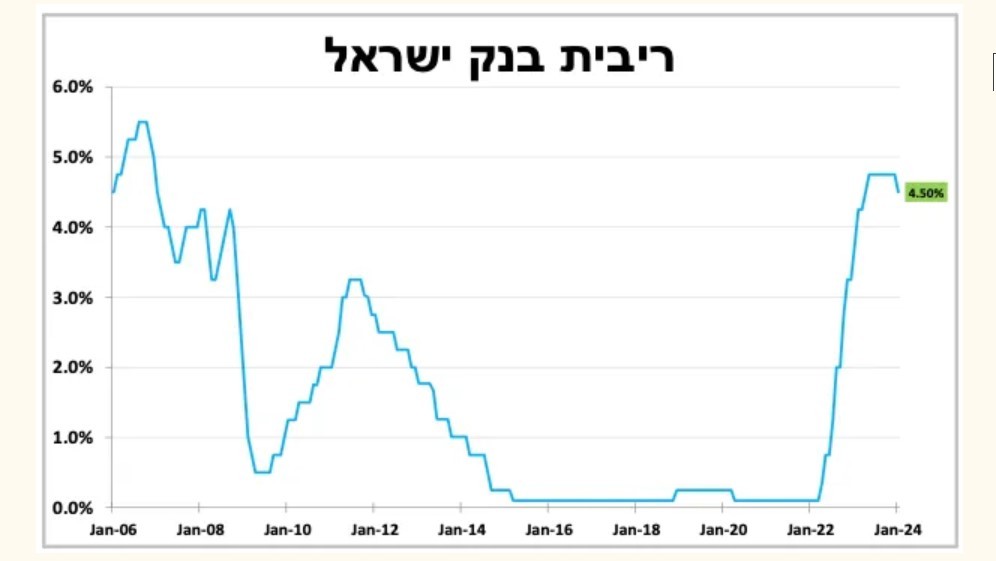

השינויים בריבית בנק ישראל ב- 8 השנים האחרונות. מקור:

https://pensiya.funder.co.il/article.aspx?idx=159505

הריבית הגבוהה מתחילה לרדת

נכון לכתיבת שורות אלו, הריבית במשק עומדת על 4.5% לאחר שבנק ישראל הוריד אותה ב- 0.25% מהרמה הגבוהה ביותר של 4.75%. היו שצפו את הורדת הריבית האחרונה, לאחר החלטות בנק ישראל להותיר את הריבית על כנה במועדי ההחלטה הקודמים. כאמור, הריבית היא כלי מרכזי של בנק ישראל למאבק באינפלציה. במילים פשוטות, מכיוון שהאינפלציה גורמת לירידה בערך הכסף (ומכאן להתייקרות בכל תחומי החיים), הרי שהעלאת הריבית של בנק ישראל גורמת לעלייה בערך הכסף.

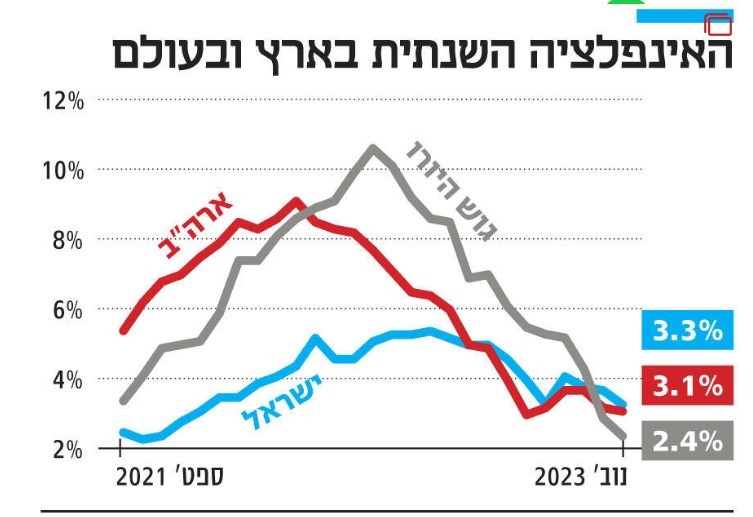

כל זה טוב ויפה, אך הדברים אינם כה פשוטים. ראשית, מכיוון שלוקח זמן עד שאפקט העלאת הריבית על ידי בנק ישראל נראה בשטח. ושנית, מכיוון שלעליית הריבית עצמה יש השפעות בלתי מבוטלות על המשק, כפי שנראה מייד. למעשה, היא גורמת להאטה כלכלית כפי שמרגישים עסקים רבים בישראל, וכאמור יותר משליש מהם נפגעו ממנה. נכון לכתיבת שורות אלו, האינפלציה החזויה בישראל היא 3%, וזהו מצב טוב בהרבה מאשר בעבר, המגיע ליעד שנקבע על ידי בנק ישראל לאחר משבר הקורונה. למעשה, כאשר מסתכלים על השווקים הגלובאליים, רואים אף ירידה משמעותית יותר באינפלציה, וישראל מדשדשת מאחור עקב המצב הפוליטי של 2023 וכן השפעות המלחמה בעזה.

האינפלציה בישראל, בארה"ב ובגוש היורו בשנתיים האחרונות. מקור: https://www.calcalist.co.il/local_news/article/hjqyfnnlp

בכל מקרה, הירידה המסוימת בקצב האינפלציה בארץ, אפשר לבנק ישראל להוריד קצת את הרגל מהגז על הריבית, ולהפחית אותה בשיעור הנמוך ביותר האפשרי. חלק מהכלכלנים צופים שמגמה זו תמשיך, במנות קטנות, לאורך השנה הקרובה, וזוהי בשורה טובה לעסקים. עם זאת, כפי שאמרנו הריבית עדיין גבוהה למדי, ולכך יש השפעות בלתי מבוטלת על עסקים.

השפעת הריבית הגבוהה במשק על העסק שלך – בעיות מימון

קודם כל, עליית הריבית משמעה שגיוס הכספים הפך ליקר יותר. לפי הלשכה המרכזית לסטטיסטיקה, למעלה מ- 40% מהעסקים בישראל מבססים את פעילותם על גיוס אשראי ומימון. הבעיה עם הריבית הגבוהה היא שהכסף נעשה יקר יותר. כיום אנו מחזירים לבנק הרבה יותר על אותו הסכום, מה שפוגע כמובן ברווחיות ובתזרים. כלומר, מתוך המימון שלקחנו ומתוך ההכנסות, נשאר פחות כדי להשקיע בפיתוח העסק ובניהולו השוטף. בתנאים כאלו, בעל עסק חושב פעמיים ושלוש לפני שהוא מגייס אשראי לפיתוח, והמימון בכללותו נעשה מורכב יותר.

בנוסף לכך, אם לעסק כבר יש התחייבויות לבנקים בריבית משתנה, בין אם צמוד לפריים או למדד המחירים לצרכן (גם האינפלציה עדיין גבוהה יחסית…), הרי ששוב עולה אותה הבעיה. ההחזרים החודשיים נעשו גבוהים יותר, ואפילו אם לא לקחנו הלוואה חדשה הרווחיות והתזרים נפגעים. אגב, חשוב לציין כי החזרי ההלוואות אינם נראים בדוח רווח והפסד של רואה החשבון, כך שמי שמסתמך רק על הדוחות עלול לפספס בצורה משמעותית את המצב הפיננסי האמיתי של העסק.

ירידה בביקוש למוצרים ושירותים בעסק

עליית הריבית משפיעה לא רק על הלוואות העסק, אלא גם על הלוואות שלקחו לקוחותיו מהבנקים שלהם. בין אם מדובר בהלוואה לכל מטרה, ובין אם בהלוואת משכנתא, ההחזרים עלו בכל הריבית המשתנות, לעיתים בשיעור של מאות שקלים לחודש. המשמעות היא שמשקי הבית, שממילא מתמודדים עם אינפלציה השוחקת את המשכורת שלהם, נאלצים להתמודד גם ירידה בהכנסה הפנויה. כפועל יוצא מכך, אנשים נעשים חסכניים יותר, ובצדק, והמכירות בעסקים יורדות. כך נראית האטה במשק, המשפיעה בראש ובראשונה על עסקים שמוצריהם ושירותיהם אינם בגדר הכרח.

אפקט נוסף של הריבית הגבוהה על הלקוחות, הוא העדפה של פיקדונות בנקאיים. אם עד לפני מספר שנים התרגלנו לריבית אפסית, הרי שעקב העלאת ריבית בנק ישראל ישנם פיקדונות של 2% עד 4% פחות או יותר, כולל לתקופות קצרות יחסית. המשמעות היא שבמקום שהכסף ישכב בעובר ושב, אנשים מעדיפים שייכנס לפיקדון ויעשה קצת תשואה. מסיבה זו הכסף הנזיל ששוכב בעובר ושב קטן באופן משמעותי, ואנשים אינם יכולים להרשות לעצמם הוצאות משמעותיות כבעבר. פשוט, כי הכסף סגור בפיקדון. גם ההתרחשות הזאת ניכרת בירידה במכירות בחלק גדול מעסקים.

הנתונים מעידים – ירידה בביקוש היא הגורם העיקרי לפגיעה בעסקים

לאחרונה פרסמה הלשכה המרכזית לסטטיסטיקה מחקר נוסף, שעסק בהשפעת מלחמת חרבות ברזל על הפעילות הכלכלית בעסקים. בסקר הזה התבקשו מנהלים מכל המגזרים והיקפי הפעילות לציין מהו הגורם המרכזי לפגיעה כלכלית בעסק, כאשר האפשרויות היו ירידה בביקוש למוצרים שירותים, מחזור בעובדים, גורם עיקרי אחר כלשהו, או שאין כלל פגיעה בפעילות. על פי תוצאות הסדר, הגורם המרכזי והשכיח ביותר לפגיעה כלכלית היא ירידה בביקוש למוצרים ושירותים. 42% ממשתתפי הסקר ציינו את הירידה בביקוש, ו- 27% ציינו את המחסור בעובדים.

באשר למחסור בעובדים, יש לקוות כי זהו מצב חולף הנוסע מגיוס המילואים הנרחב. כמו כן, בענפים מסוימים בדגש על ענף הבנייה והחקלאות, המחסור בעובדים נובע גם מיציאתם של עובדים זרים מישראל עקב המלחמה, ומירידה משמעותית בכניסת הפועלים מיהודה ושומרון ועזה לישראל.

אז מה לעשות כדי להגן על העסק בתקופה של ריבית גבוהה?

כולנו מקווים שהאינפלציה תמשיך לרדת, ואיתה ריבית בנק ישראל, אבל בינתיים שתיהן מצויות ברמות גבוהות יחסית. לכך מצטרף חוסר הוודאות הכללי במשק הישראל עקב המצב הפוליטי והמלחמה, וגם בשוק הגלובאלי מתקיימים שינויים המשפיעים עלינו. מכאן עולה השאלה, כיצד מתמודדים ומגנים על העסק בתקופה כזאת.

התשובה הראשונה היא להקפיד על ניהול פיננסי מדויק מאוד. כיום כבר אין שום לגיטימציה להשאיר את הניהול הפיננסי ל- "זמן הפנוי" שאחרי עיסוקי הליבה. גם אין לגיטימציה לפעול "בערך" או על סמך משאלות הלב לימים טובים יותר. היום יותר מתמיד חשוב לנהל בצורה מוקפדת ומדויקת את הפן הכלכלי בעסק, ובתור התחלה צריך להבין את ההוצאות האמיתיות שלכם. יש לצלול אל המספרים ולהבין מה קורה. אם אין לכם רקע כלכלי מספיק, אל תסמכו על רואה החשבון שיעשה לכם את העבודה. אין זה מתפקידו או מהכשרתו. הכתובת הנכונה לכך היא יועץ עסקי מיומן, בעל השכלה אקדמית מקיפה.

מה שעליכם להבין הוא בדיוק את סדר הגודל של ההוצאות בתחומים השונים, וכמובן לא לשכוח את החזרי ההלוואות. כמובן, יש להבין גם בדיוק מה קורה במכירות, עד כמה הן ירדו או אולי עלו, מהי נקודת האיזון החדשה של העסק עקב האינפלציה והעלייה בהוצאות, האם תמחור המוצרים והשירותים עדיין רווחי, וכמובן לנהל בצורה קפדנית מאוד את דוח תזרים המזומנים.

לבצע את השינויים הנדרשים בעסק

בהתאם להבנת התמונה הפיננסית, יש לבצע שינויים נדרשים כגון סגירת והחזר הלוואות, נטילה של הלוואות חדשות רק לצרכים באמת נחוצים ובסיוע של יועץ עסקי מיומן, שינוי בתמחור המוצרים תוך התחשבות בהשפעה על הלקוחות, בדיקת אפשרויות להתייעלות בעסק, בחינת ערוצי פרסום ושיווק יותר אפקטיביים ומשתלמים, שמירה על עובדים חיוניים, ועוד.

כך למשל, ייתכן ששימוש מושכל במבצעים והנחות יביא בתקופה הזו לשימור של לקוחות קיימים ואף להצטרפות של לקוחות חדשים. כאשר האינפלציה חותכת במשכורות, כאשר אחרים נשארים על אותו רף מחירים ולא פעם מעלים, הלקוחות שלכם עשויים להעריך מאוד התגייסות לטובתם בתקופה זו, ועוד יזכרו לכם חסד נעורים. עם זאת, ברור שאת השימוש במבצעים והנחות יש לעשות במשורה, וכדאי מאוד להיוועץ ביועץ עסקי על מנת להבין את ההשלכות והכדאיות ברמת המיתוג והרווחיות. ובכל מקרה, יש לבחון לעומק את הרווחיות האמיתית של המוצרים לאור התייקרויות של התקופה האחרונה.

דוגמא נוספת היא בחינה מושכלת של אפשרויות ההתייעלות בעסק. ניתן למשל להיכנס למשא ומתן מחודש עם ספקים, וכן למצוא ספקים חדשים שמציעים מחירים נוחים יותר, או להקטין הוצאות בלתי נחוצות כמו בערוצי פרסום יקרים יחסית, ולשים את הדגש על שיתופי פעולה עסקיים שאינם כרוכים בהוצאה ישירה. כמו כן, ניתן לבחון האם קיימות משרות מלאות שאפשר לצמצם בהתאם לשינויים בעסק, לבחון את האפשרות של מיקור חוץ בחלק מפעילויות העסק, ועוד.

תוכנית עסקית – חובה תמיד, ובעיקר בתקופה סוערת

את כל השינויים האלו, ועוד רבים נוספים, אתם לא משאירים באוויר. יש להכניס אותם לתוך התוכנית העסקית הקיימת, או לבנות תוכנית עסקית חדשה המביאה את כל הצעדים הנדרשים, על בסיס הערכות מציאותיות לעתיד הנראה לעין. תוכנית עסקית מספקת תחזית של ההכנסות וההוצאות בעסק ברמה החודשית לשנה או השנתיים הבאות. בתור שכזו, היא מייצרת עוגן העוזר לספינה להתייצב בתוך המים הסוערים של הריבית והאינפלציה הגבוהות.

התוכנית העסקית מציבה לעסק יעדים ברורים ומוגדרים, וזאת על ידי הצעדים שתוארו לעיל ונוספים, כגון התייעלות בעלויות ייצור ותפעול, הגדלת מכירות על ידי שימוש נכון בכלים שיווקיים, שינויים בתמחור המוצרים, סגירה או מחזור של הלוואות, שינויים בכוח האדם בעסק, ועוד. מכאן והלאה, התוכנית הסדורה תאפשר לבעל העסק לעלות על מסלול הנכון ולשמור עליו לתקופה ממושכת.

שימו לב! תוכנית עסקית בתקופה זו היא בגדר חובה. עליה להיות מדויקת וריאלית על סמך ניתוח מקצועי והיכרות מעמיקה של הנעשה במשק, בענף ובעסק עצמו. את התוכנית העסקית יסייע לכם לבנות היועץ העסקי, לאחר שלמד את העסק והוציא מסקנות ותובנות מתבקשות. מאחר וקיימות לא מעט מורכבויות בבניית תוכנית עסקית, כגון ביצוע הערכות מדויקות בתקופה של אי וודאות, ואיזון בין סעיפים המשפיעים זה על זה, חשוב מאוד לבנות אותה עם איש מקצוע, שכבר כתב עשרות ומאות תוכניות עסקיות לאורך השנים.

לפרטים נוספים בנושא ולקביעת פגישת ייעוץ ללא עלות וללא התחייבות, פנו אלינו בטלפון 035377088 או בווטס אפ או בהודעה.