בתור בעל עסק, סביר להניח שמגיעות אליך פניות מהבנק עם הצעה להלוואה מיידית בתנאים טובים. זה נשמע טוב לקבל סכום נאה ליד, והפקידה בבנק גם יכולה להיות די משכנעת, אז למה לא לקחת? ובכן, צריך לזכור שלהלוואה יש מחיר וחשוב לבדוק האם היא באמת הכרחית. כמו כן, צריך לבדוק אם מה שהבנק קורא לו "הלוואה טובה" היא באמת כזו, או שיש אפשרות להשיג תנאים יותר נוחים. ולא פחות חשוב, יש להבין האם הלוואה היא הצעד הטוב ביותר או שישנן פעולות אחרות להשגת המטרות שלך. בכל העניינים האלו, כולל בהשגת הלוואה בתנאים משופרים, יכול לסייע רבות יועץ עסקי.

מה הבעיה עם הלוואה?

קודם כל, הלוואות אינן בעיה כשלעצמן. מדובר במקור אשראי המאפשר לעסקים לצמוח ולהגיע לאופקים חדשים, כמו גם לטפל בבעיות נקודתיות. למעשה, המשק כולו מבוסס על הלוואות ועל העיקרון החיובי העומד בבסיסן. העיקרון אומר שגורם א' (הבנק) נותן אמון ביכולותיו וכישוריו של גורם ב' (אתם, העסק שלכם), ולפיכך מניח שיוכל להשיב לו את הכספים בעתיד. ללא האמון הזה וללא ההלוואות הנובעות ממנו, כל עסק המעוניין להתרחב, להתמודד עם קושי בתזרים וכדומה, היה מוצא את עצמו בפני שוקת שבורה, תלוי לחלוטין בהון העצמי העומד לרשותו.

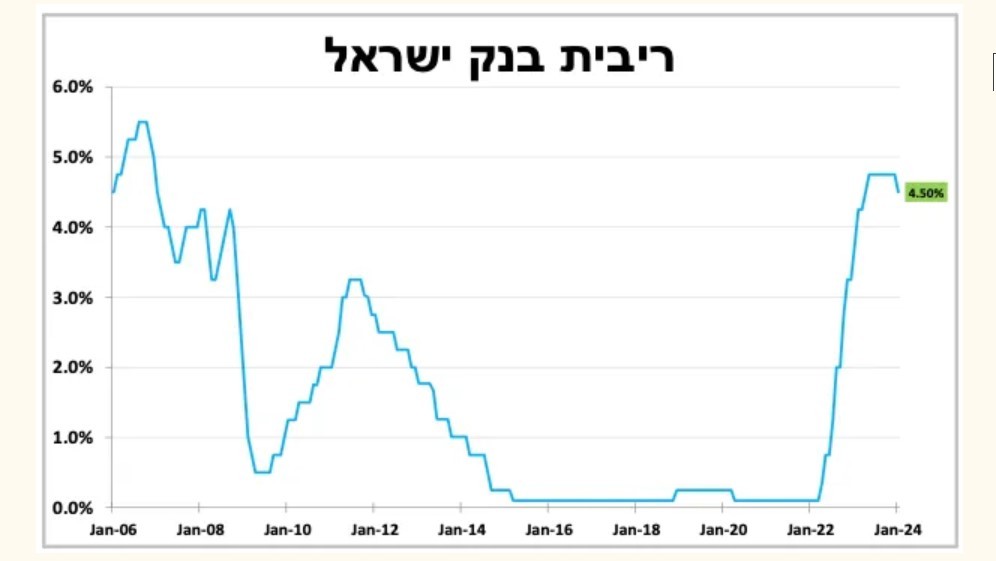

אז כמו דברים רבים בחיים גם הלוואות הן כלי, בו ניתן להשתמש באופן חיובי אך גם באופן שלילי. לפיכך יש להשאיר את העיניים פקוחות ולזכור כי הלוואה אינה מתנה. לגורם א' יש אינטרס מובהק לתת את ההלוואה לגורם ב' מהסיבה הפשוטה של הפוטנציאל הרווחי. למעשה, הלוואות פרטיות ועסקיות הן מקור הרווח מספר אחד של הבנקים, כאשר הרווח מגיע מהריבית על ההלוואה. במילים אחרות, נטילת הלוואה היא במידה מסוימת הפסד מבחינתכם. זוהי עסקה בה את קונים סכום כסף מסוים ומשלמים עליו יותר כסף, כלומר מחזירים גם את הקרן וגם את הריבית.

אולם למרבה הצער בעלי עסקים רבים נוקטים בהתנהלות בלתי נכונה ומושכלת עם הלוואות. לדוגמא, הם נוטים לשכוח שמרגע נטילת ההלוואה ההחזרים החודשיים ייכנסו לסעיף ההוצאות של העסק, ולפיכך עלולים להעיק עוד יותר על תזרים המזומנים. כמובן שככל שההלוואה יותר גדולה, הריבית יותר גבוהה וכך ההוצאה תעלה. זאת אומרת שאם המטרה היא לעזור לתזרים המזומנים המקרטע, במידה ורק לוקחים הלוואה ולא מתקנים את הבעיה שהביאה למצוקת תזרים, הרי שעם הזמן הצרה רק תלך ותגדל. יתרה מכך, חשוב לזכור כי החזרי הלוואות (רכיב הקרן) אינם נמצאים בדוח רווח והפסד של רואה החשבון, דבר הנעלם לא פעם מעיני בעלי העסק ומוביל לאי הבנת המצב הפיננסי לאשורו, ולקבלת החלטות לא נכונות.

אז לקחת או לא לקחת?

התשובה לשאלה הזו טמונה בבחינת הצרכים האמיתיים של העסק. באופן כללי, נטילת הלוואה אמורה להיעשות לצרכי צמיחה והתרחבות של העסק, למשל כשכמות הלקוחות גדלה והכסף "בחוץ, גדל גם הוא, לצורך גיוס והכשרה של עובדים, מעבר מקום, רכישת מתחרה והשקעות כאלו ואחרות. במקרים כאלו, כאשר נדרש הון בלתי מבוטל יכולים להיות להלוואה יתרונות משמעותיים על פני השימוש בהון עצמי (בהנחה קיים הון מספק). אמנם, לעיתים כדאי להתבסס על מרכיב מסוים (כ- 25% מההשקעה) של ההון העצמי כדי להקטין את היקף ההלוואה, אך בעיקרון עדיף לשמור על הנכס המשמעותי הזה לתקופות קשות שאולי יגיעו בעתיד.

מלבד נטילת הלוואה לצורך צמיחה והתרחבות, לעיתים היא באמת נדרשת להתמודדות עם בעיה בתזרים. במקרה כזה ההלוואה עשויה לתת פתרון זמני, אך כאמור צריך לזכור שהיא מהווה בפני עצמה עול נוסף על התזרים שילך ויורגש לאורך זמן. למעשה, אם יש בעיה בתזרים ההלוואה לא "תרפא" אותה אלא רק תניח "פלסטר" מבלי לטפל בגורם האמיתי, כלומר בהיעדר הרווחיות. לכן, במקרה כזה הצעד הנכון הוא לפנות ליועץ עסקי כדי שיבצע בדיקה, ייתן המלצות ויבנה תוכנית עסקית להתייעלות, שיפור הרווחיות ושמירה על תזרים מזומנים חיובי ומאוזן.

מדוע כדאי להתייעץ?

בשוק ההלוואות בישראל יש כמה וכמה שחקנים, ובראשם הבנקים, כאשר לא מעט משאבים מושקעים בניסיון "לדחוף" הלוואות לעסקים ואנשים פרטיים. לכן כשהפקידה מתקשרת כדאי לעצור, לחשוב ולהתנהל בחוכמה, ולפנות אל יועץ עסקי מיומן עם השכלה אקדמית-כלכלית מקיפה שיסייע בבחינת הצרכים האמיתיים של העסק. אם הבדיקה תעלה שאין צורך אמיתי – ההמלצה תהיה שלא לקחת את ההלוואה ולא להיכנס להתחייבות ארוכת טווח ובלתי יעילה.

היועץ העסקי גם יעזור בבחינת הגורמים המובילים לבעיות בתזרים, אם ישנן, למשל תמחור לא מקצועי של מוצרים ושירותים, היקפי משרות שאינם מצדיקים את עצמם, הסכמים לא טובים עם ספקים וכן הלאה. לבעיות אלו יינתנו פתרונות אפקטיביים שעשויים לבטל את הצורך בנטילת הלוואה, או לכל הפחות ייעשו במקביל לנטילתה.

מעבר לכך, יועץ עסקי מביא עימו ניסיון רב בכל הקשור להלוואות עסקיות, ובמידת הצורך ביכולתו לשפר את התנאים המוצעים לכם. אכן, מה שמשווק על ידי הבנק בתור "הלוואה טובה" עשוי להיות מבחינת היועץ העסקי רק נקודת פתיחה. ייתכן מאוד שבאמצעות הצגת תוכנית עסקית חיובית ניתן יהיה להשיג הלוואה בתנאים עוד יותר נוחים מבחינת הסכומים, הריבית ותקופת ההחזר. בנוסף, ייתכן שבבדיקה יעלה כי קיימים גורמים אחרים המציעים הלוואות בתנאים נוחים יותר, שגם לא יכבידו על ההתנהלות מול הבנק בעתיד, למשל הקרן להלוואות בערבות מדינה. היועץ העסקי גם ילווה את ההתנהלות מול הבנק, הקרן והגופים הרלוונטיים לצורך אישור ההלוואה המבוקשת, ישפר את הסיכוי לאישור ההלוואה, ויחסוך לכם הרבה התרוצצות ודאגות.

לפרטים נוספים בנושא ולקביעת פגישת ייעוץ ללא עלות וללא התחייבות, פנו אלינו בטלפון 035377088